上半年净利下降九成!消费电子寒冬,千亿芯片商韦尔股份去库存阵痛

当谈到消费电子景气度下行对公司业绩的持续影响时,韦尔股份证券部人士表示,目前从财务数据上来看,手机以及笔记本电脑等消费电子市场的营收环比上已经有所上升。

8月15日,千亿市值芯片龙头韦尔股份(603501.SH)股价平开,随后连续下挫,并在午后触及跌停。截至收盘股价下跌7.84%,报92.16元/股。8月14日盘后,韦尔股份发布2023年半年度报告,2023年上半年,公司营收净利双双下滑,其中归母净利润大降93.25%。

银柿财经注意到,2023年上半年营收净利双双下降同时,韦尔股份还存在两大隐忧。首先。在资金管理方面,公司应收账款增长较快,其次,公司实控人及一致行动人质押比例继续攀升,已接近其所持股份的一半。

对于未来如何改善业绩,韦尔股份证券部人士告诉银柿财经,公司目前正在持续进行库存去化,同时,公司图像传感器新产品将在今年第三季度交付量产,将可能对公司业绩有所提升。

消费电子、汽车、AR/VR三大市场收入表现分化

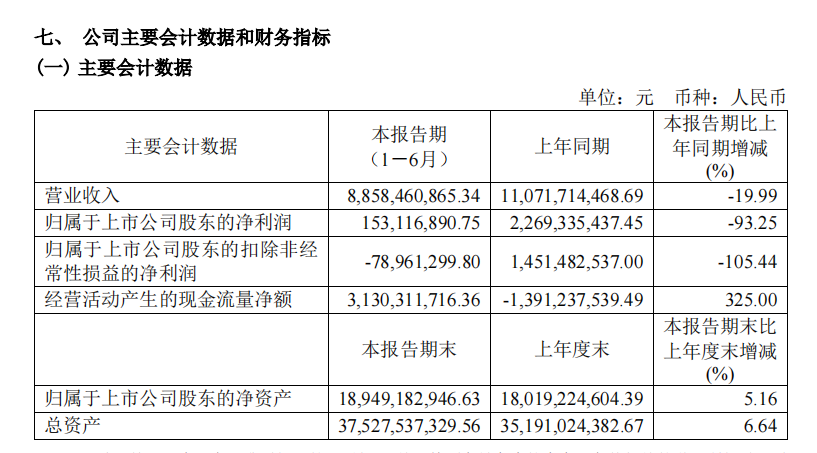

据悉,2023年上半年,韦尔股份实现营业收入88.58亿元,较上年同期减少19.99%,归母净利润为1.53亿元,大幅下降93.25%。此外,韦尔股份上半年扣非净利润亏损达7896.13万元,银柿财经注意到,这是韦尔股份自2017年上市以来,扣非净利润首次出现亏损情况。

分业务来看,韦尔股份的主营业务由两大板块组成,其中,半导体设计业务实现营业收入73.90 亿元,在总营收中占比83.69%,较上年同期减少18.84%;半导体分销业务实现营业收入14.4亿元,占总营收16.31%,较上年同期减少25.2%。

进一步看,韦尔股份的半导体产品设计业务板块主要由图像传感器解决方案、触控与显示解决方案和模拟解决方案三大部分构成。其中,图像传感器解决方案业务实现营业收入62.16亿元,占主营业务收入70.40%,同比减少14.82%;触控与显示解决方案业务实现营业收入6.60亿元,占总营收7.48%,较上年减少44.40%;模拟解决方案实现营业收入5.14亿元,占主营业务收入的比例5.82%,较上年减少17.17%。

对于业绩下滑,韦尔股份解释称,下游需求整体仍旧表现出较低迷的状态,同时由于产业供应链端库存高企带来的供需关系的错配,造成了在库存去化过程中部分产品价格承压,毛利率水平受到较大幅度影响,导致归母净利润以及扣非净利润较大幅度下滑。正如韦尔股份所述,2023年上半年,公司销售毛利率已从2022年年底30.75%降至20.93%。

韦尔股份业绩下滑,绕不开的一部分因素是公司下游消费电子领域的整体表现低迷。根据 Canalys 发布的研究数据,2023年上半年,全球智能手机出货量达 5.28 亿部,同比下降 12%,中国智能手机市场出货量为1.32 亿部,同比下滑 8%。

针对“业绩下滑是否由于公司产品结构单一、过于依赖消费电子行业?”这一问题,韦尔股份证券部人士予以否认,并表示,“公司业绩下滑的原因主要是半年报中提到的库存去化过程毛利有所下降。”而当谈到消费电子景气度下行对公司业绩的持续影响时,上述证券部人士则表示,目前从财务数据上来看,手机以及笔记本电脑等消费电子领域的营收环比上已经有所上升。

如上述证券部人士所说,韦尔股份也在半年报表现出较为乐观的预期,其称,公司部分产品收入表现出了环比明显改善的趋势。据悉,2023年上半年,公司图像传感器业务来源于智能手机市场的收入较2022年下半年增长 23.76%,来源于笔记本电脑市场的收入较2022年下半年增长8.28%,“伴随着公司5000万像素以上图像传感器新品在2023年第三季度的量产交付,公司预计来源于手机市场的产品收入将实现稳步增长”。

同时,韦尔股份还表示,触控与显示解决方案主要应用在智能手机市场,其中显示驱动芯片领域市场景气度呈现触底反弹态势,相关业务收入较2022年下半年增长133.5%,“随着历史库存去化临近尾声,相关产品盈利能力将逐步回升”。

除在消费电子领域表现低迷,韦尔股份来自新兴市场的收入也在持续下降。据悉,公司来源于AR/VR等新兴市场的收入从 2022 年上半年 4.99 亿元减少至 1.89 亿元,较上年同期减少62.08%。

与消费电子、领域低迷情况不同的是,韦尔股份在汽车领域的营收有所增长。近年来,韦尔股份也开始布局汽车CIS解决方案,包括ADAS、驾驶室内部监控、电子后视镜、仪表盘摄像头、后视和全景影像等。2023年上半年,公司图像传感器业务来源于汽车市场的收入从2022上半年 16.02 亿元提升至 19.04 亿元,同比增长18.87%。而这离不开新能源汽车产、销量快速增长,据中国汽车工业协会公布的数据显示,国内市场上半年新能源汽车产销量分别完成378.8万辆和374.7万辆,同比分别增长 42.4%和 44.1%。

应收账款、实控人质押比例大增

在2023年上半年营收净利双双下降同时,韦尔股份还存在两大隐忧。在资金管理方面,公司应收账款增长较快,同时,公司实控人及一致行动人质押比例继续攀升,已接近其所持股份的一半。

一方面,韦尔股份应收账款增长较快。据2023年半年报显示,报告期末韦尔股份应收账款净额30.16亿元,占期末流动资产的15.55%,较上年同期增长20.53%。公司称,若公司应收账款无法按期收回,可能对公司经营业绩产生不利影响。

不过,韦尔股份也在半年报中谈到,公司应收账款账龄结构良好,一年以内账龄的应收账款余额占比超过96.95%,且主要客户均为国内外知名品牌制造商、方案设计公司及知名分销商,其本身具有较强的实力和企业信用。

另一方面,从股权质押来看,公司实际控制人虞仁荣及其一致行动人合计持有4.59亿股公司股份,累计质押公司股份2.29亿股,占虞仁荣及其一致行动人持有公司股份的49.96%,占公司目前总股本的19.37%。去年同期,虞仁荣及其一致行动人质押股份比例还只有39.67%,这也意味着,质押比例在一年内又上升了10%。

“经公司同虞仁荣及其一致行动人确认,其目前财务状况良好,有能力按期偿还借款。截至目前未发生到期无法偿还借款或逾期偿还借款或支付利息的情况。”韦尔股份在半年报中谈到。

韦尔股份进一步表示,假如未来二级市场剧烈波动导致其质押的股票存在被平仓的风险,虞仁荣先生可通过采取包括但不限于提前归还质押借款、追加保证金、追加质押物以及与债权人和质权人协商增信等应对措施防范平仓风险。在偿债资金来源方面,虞仁荣先生可通过多样化融资方式筹集资金,相关融资方式包括但不限于回收投资收益及分红、银行授信、抵押贷款、出售资产或股权等。

银柿财经APP

银柿财经APP