新股“期中考”:电子行业募资总额最高,最亏钱的新股是它

2023年上半年,A股共有173家公司首发上市,共计融资2087.4亿元。

近日,安永发布的《中国内地和香港IPO市场》称,全球上半年IPO活动持续放缓,共有615家企业在全球上市,融资609亿美元,IPO数量和融资额同比下降5%、36%。不过,中国内地仍是全球IPO活动的重要地区,IPO数量和筹资额分别占全球的28%和50%,再次领跑全球市场。

同花顺iFinD数据显示,2023年上半年,A股共有173家公司首发上市,共计融资2087.4亿元。其中在上交所上市62家,融资1144.41亿元;深交所上市69家,融资862.15亿元;北交所上市42家,融资80.84亿元。

中芯集成首发募资金额最高

从个股募资金额来看,173家公司中,首发募资金额最高的为中芯集成(688469.SH),共计募资110.72亿元。中芯集成主营业务是功率半导体和MEMS传感器等模拟类芯片领域的一站式晶圆代工及封装测试业务,公司成立于2018年3月,于2023年5月在科创板上市,办公地址位于浙江省绍兴市。

2023年上半年首发募资金额超过50亿元的上市公司共有4家,除了中芯集成,还包括晶合集成(688249.SH)、陕西能源(001286.SZ)和阿特斯(688472.SH),分别募资99.6亿元、72亿元、60.06亿元。募资榜前十名中,科创板上市公司占据“半壁江山”,此外还有两家上交所主板上市公司苏能股份(600925.SH)和中信金属(601061.SH)、两家创业板上市公司湖南裕能(301358.SZ)和格力博(301260.SZ)以及一家深交所主板上市公司陕西能源(001286.SZ)。

中签“双元科技”最冤

A股的打新收益一直以来都是股民关心的话题,同花顺iFinD数据显示,2023年上半年,打新收益排行榜前十名的每签盈利均超过两万元。其中裕太微(688515.SH)以每签获利76252元夺魁;金海通(603061.SH)位列第二,每签获利62780元;茂莱光学(688502.SH)位居第三,每签获利54514元。

然而,“新股不败”神话早已被打破,尤其是全面注册制实行以来,不少新股上市首日即破发,股民打新亏钱的现象也时有发生。同花顺iFinD数据显示,2023年上半年,中签双元科技(688623.SH)的股民最“冤”,每签亏损额超1万元。据悉,双元科技主营业务是为企业提供产品生产过程中的面密度/厚度/克重/定量、水分、灰分等工艺参数检测并对生产过程进行高精度闭环控制的在线自动化测控系统,公司办公地址位于浙江省杭州市,于2023年6月8日在科创板上市,首发市盈率高达79.83,而首发时所属行业市盈率仅为31.4,公司估值明显偏高。

此外,每签亏损额超5000元的公司还有涛涛车业(301345.SZ)、荣旗科技(301360.SZ),分别亏损6797元和6015元。

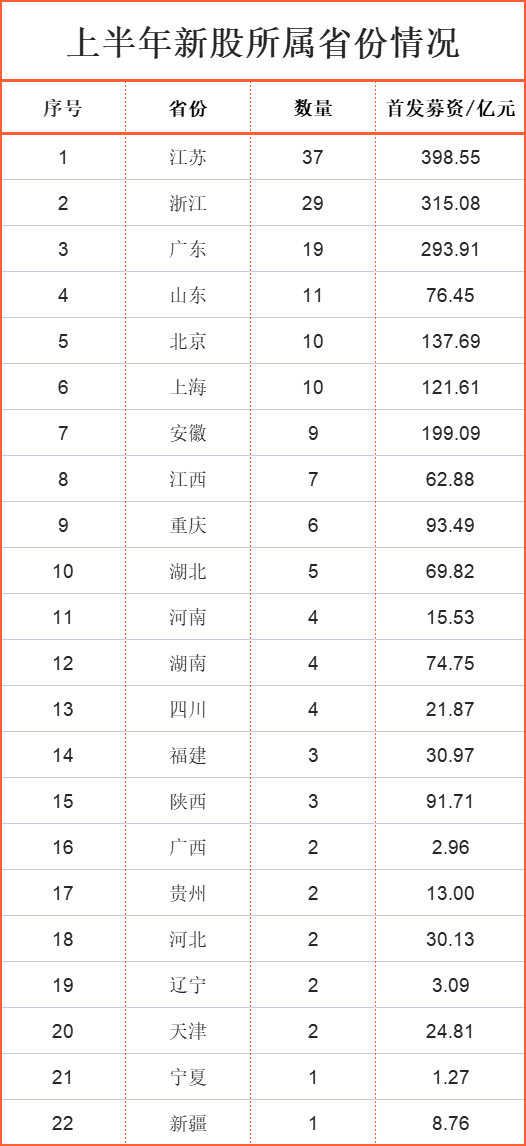

苏、浙、粤首发上市公司数量居前三

2023年上半年,173家首发上市公司分地区来看,江苏、浙江和广东的数量位居前三,其中江苏首发上市37家,共募资398.55亿元,募资金额也是所有省份中最高的;其次是浙江,首发上市29家,共募资315.08亿元;广东首发上市19家,募资293.91亿元。

此外,山东首发上市公司数量有11家,但募资总金额不足百亿,其中有9家公司的募资金额低于10亿元。相反,北京、上海和安徽虽然首发上市公司数量不及山东,但募资金额均超过百亿元,其中安徽以9家公司共募资199.09亿元仅次于苏、浙、粤三省。

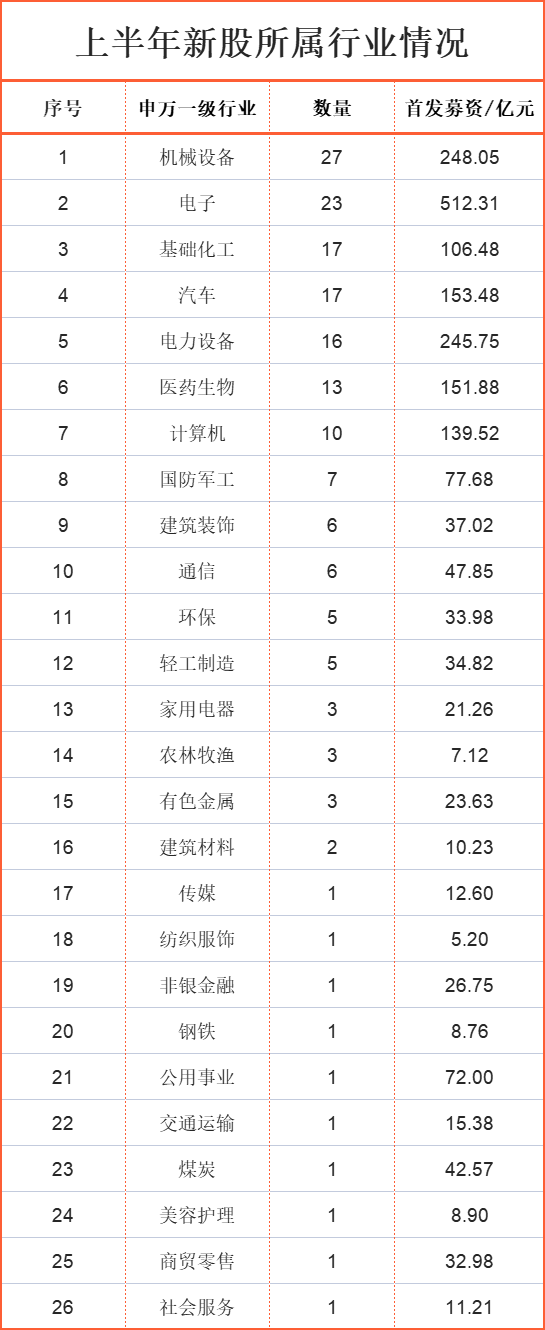

机械设备行业首发上市数量最多、电子行业募资金额最高

银柿财经将上半年首发上市的173家公司分行业进行了统计,发现机械设备行业首发上市数量最多,有27家,其次是电子行业,有23家,数量超过10家的行业还有基础化工、汽车、电力设备、医药生物、计算机行业。

从行业募资总额角度看,电子行业募资金额最高,达到512.31亿元,占上半年A股首发上市公司募资总额的1/4,其次是机械设备行业和电力设备行业,分别募资248.05亿元、245.75亿元,募资额超过百亿元的行业还有基础化工、汽车、医药生物和计算机行业,值得注意的是,这些行业也都是国家大力支持发展的行业。

近日,工业和信息化部等五部门联合发布《制造业可靠性提升实施意见》。其中提到,要聚焦机械、电子、汽车等行业,实施基础产品可靠性“筑基”工程,筑牢核心基础零部件、核心基础元器件、关键基础软件、关键基础材料及先进基础工艺的可靠性水平。实施整机装备与系统可靠性“倍增”工程,促进可靠性增长。

谈及为何聚焦机械、电子、汽车三个行业,工业和信息化部科技司解读表示,机械、电子、汽车三个行业产业规模大,占工业总产值比重高,辐射带动能力强,且具备一定的可靠性工作基础,在制造业可靠性提升中具有代表性。聚焦机械、电子、汽车三个重点行业,一方面,通过提高核心基础零部件、核心基础元器件可靠性,促进相关行业产品可靠性提升,增强产业链供应链韧性;另一方面,发挥行业基础优势,形成可复制可推广的先进经验,为其他行业树立典型示范,带动制造业可靠性整体水平提升。

银柿财经APP

银柿财经APP