直击郑州银行业绩会|不良贷款“双升” ,加大拨备计提力度拖累业绩

自2018年上市以来,郑州银行净利润首次跌破30亿元。

4月3日,郑州银行(002936.SZ;06196.HK)召开2022年度业绩说明会。此前披露的年报显示,2022年全年,郑州银行实现营业收入151.01亿元,同比增加2.03%;归母净利润24.22亿元,同比下降24.92%。

这是自2018年上市以来,郑州银行净利润首次跌破30亿元,原因何在?

从收入结构来看,2022年该行手续费及佣金收入9.38亿元,其中代理及托管业务手续费5.08亿元,较2021年下降3.87亿元,是2022年该行手续费及佣金收入的主要影响项目。

在业绩说明会上,郑州银行副行长、财务负责人孙海刚解释道,代理及托管业务手续费下降,主要是由于报告期内该行积极响应监管减费让利政策及代理托管业务规模减少综合所致。

除减费让利实体经济外,对于该行整体利润下降原因,孙海刚表示,“为应对区域宏观经济形势及房地产行业下行影响,本行持续加强风险的前瞻管控,加快推进不良资产处置速度,加大拨备计提力度。”

如果忽略拨备计提因素影响,郑州银行2022年度拨备前利润114.67亿元,同比增长1.92%,为正增长。年报也显示,2022年郑州银行共计提贷款损失准备金68.34亿元,核销及转出不良贷款51.08亿元。

不过,虽然加大了不良处置力度,但郑州银行的资产质量压力仍大,不良贷款余额和不良率都出现“双增”。

截至2022年年底,郑州银行不良贷款余额62.21亿元,增加8.77亿元,增幅为16.4%。该行的不良贷款率为1.88%,同比上升0.03个百分点;拨备覆盖率165.73%,较上年年末增加9.15个百分点。且与同业相比,郑州银行不良率也高于行业平均。根据银保监会数据,2022年年末,商业银行不良贷款率为1.63%。

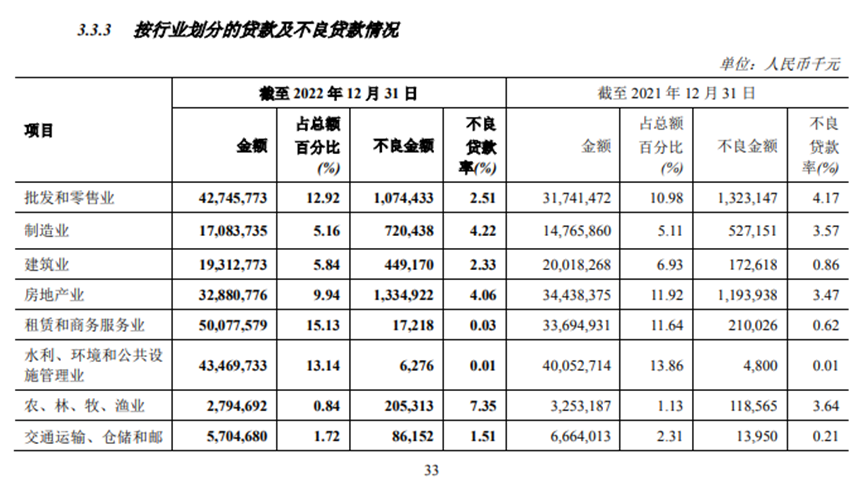

从行业来看,郑州银行的不良贷款主要集中在该行第三、第四大贷款行业,即批发零售业和房地产业,不良率分别为2.51%和4.06%。

郑州银行行长赵飞表示,该行不良贷款率影响因素有两点,一是2022年受到经济下行影响,部分企业尤其是中小企业经营困难,加剧了不良劣变速度,特别是餐饮、旅游、批发零售、交通运输等行业,受到的冲击更为严重,进一步造成信用风险加大。二是房地产市场预期转弱,房地产企业销售情况普遍不畅,收入持续下降,造成房地产企业现金流紧张,进一步加剧行业信用风险。

此前,根据2022年半年报数据,郑州银行全口径房地产贷款占比超过监管关于房地产集中度管理要求。对此,联合资信也指出,郑州银行房地产及建筑业贷款占比较高,易受宏观经济周期及监管政策影响,且房地产业贷款不良率较高,相关风险需保持关注。不过,从年报数据来看,郑州银行房地产业贷款已经有所压降,满足监管要求。

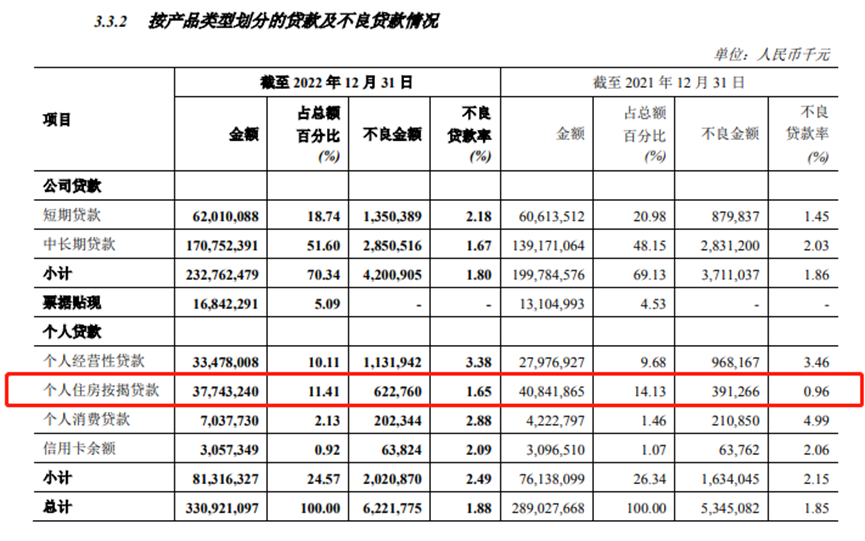

值得注意的是,2022年,郑州银行个人贷款的不良率也有所上升,且主要受个人住房按揭贷款余额和不良率“双升”的影响,2022年,郑州银行个人住房不良金额猛增59.17%至6.23亿元。

郑州银行是总部位于河南郑州的城商行,该行个人住房贷款资产质量恶化,或许是受到2022年7月停贷潮的影响,但对于停工项目涉及该行贷款等相关信息,年报并未披露。不过,年报显示,河南省全省“保交楼”专项工作开展以来,郑州银行已审批“保交楼”贷款64亿元,与7家房地产企业签订战略合作协议。

赵飞在会上表示,“本行高度关注房地产行业风险情况,加强对问题楼盘、问题房企的排查力度,提前制定风险防控措施,总体来看,房地产领域目前风险整体可控。”

除不良贷款外,郑州银行的逾期贷款也有所增长。截至2022年年末,该行逾期贷款98.39亿元,比上年年末增加14.89亿元,增幅17.83%。

赵飞表示,“2022年造成贷款逾期增多包含多种因素。比如疫情的持续影响导致部分企业无法持续正常开工,以致其主要经营数据不佳,进而导致经营现金流较为紧张,无法按时还本付息。”

“再比如处于经济下行的大环境下,导致本行资产质量承压较大,2022年郑州市房地产市场波动较大,本行部分房地产信贷投放项目存在逾期违约情况等。但总体而言,本行贷款不良率(此前)连续三年下降,资产质量整体状况逐步提升。”

赵飞表示,针对部分逾期的企业类贷款,将加大对其关注力度,采取“一户一策”制定风险化解方案,并持续督导方案落地执行。

银柿财经APP

银柿财经APP