直击邮储银行业绩会|关于中国移动入股、信贷投放重点,邮储这样回应

邮储银行将压降付息成本作为今年工作的重中之重。

“对于邮储银行来讲,最直接的体现就是进一步提升信贷投放能力,进而提升服务实体经济的能力,提高风险防御能力。”在今日举行的邮政储蓄银行2022年业绩发布会上,行长刘建军在回应中国移动成为行内第二大股东时如是说。

3月29日,邮储银行(01658.HK)(601658.SH)发布《非公开发行A股股票发行情况报告书》等公告称,中国移动以450亿认购邮储银行非公开发行股票67.77亿股(认购价为6.64元/股),定增募集资金扣除发行费用后将全部用于补充邮储银行核心一级资本。

刘建军表示,450亿元资金募集到位以后,能够提升邮储银行一级资本充足率0.62个百分点,对公司是非常重要的“能量补给”,对其未来三年资本压力有很大缓解。

此外,邮储银行管理层还在业绩发布会上就投资者关心的信贷投放重点、息差压力等方面一一做出回应。

压降付息成本是重中之重

年报数据显示,2022年,邮储银行公司集团的营业总收入为3349.56亿元,同比增长5.08%;归属母公司股东净利润852.24亿元,同比增长11.89%,增速分别较前三季度下降约2.7、2.6个百分点。虽然邮储银行去年第四季度营收、净利出现环比下行,但全年营收、净利增速仍领跑国有六大行。

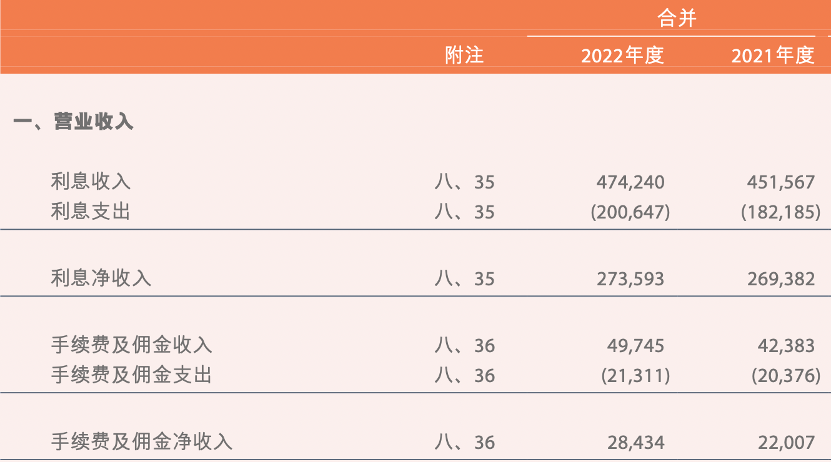

其中,邮储银行手续费及佣金净收入保持高增速,同比增长29.20%,占营业收入比重达到8.48%,同比提高1.58个百分点。主要受代理业务(同比增长34.6%)、理财业务(同比增长47.1%)两大业务板块提振,而代理业务收入主要受代理保险等业务的拉动。

利息收入方面,邮储银行同比小幅增长5.02%。尽管邮储银行通过扩表提速推动了净利息收入“以量补价”,但受息差收窄影响,净利息收入同比仅小幅增长1.6%。

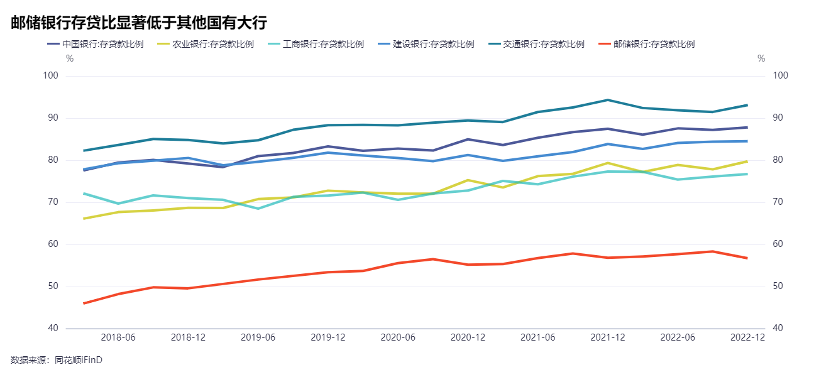

对此,邮储银行副行长张学文指出,这两年来,市场利率持续下行,银行业的息差普遍都在收窄,而邮储银行的存贷比较低,市场类业务占比较高,在市场利率下行时期面临的息差压力更大。

数据显示,2022年邮储银行存贷比为56.71%,较2021年下降1.6个百分点,并且显著低于其他五大行84.4%的平均水平,显示出邮储银行对于吸收存款的利用效率依然不够理想。

而在负债端,邮储银行的总体负债中存款占比高达95%,凸显出压降付息成本的必要性。

张学文介绍,2023年,邮储银行将压降付息成本作为今年工作的重中之重,并且认为今年息差能不能够稳住,关键因素就在于付息成本的压降。在制度上,通过预算、绩效考核调整,把压降付息成本的压力层层传导到最后一公里。

具体包括措施包括:加强财富管理建设,优化AUM结构;继续压降两年期、三年期存款;以及通过不断优化利率授权,根据客户对利率的敏感度,推动客户端的差异化定价。

张学文称,根据国家安排,邮储银行在去年4月和9月两次下调了存款的利率上限和挂牌利率,下调幅度高于其他五大行。比如一年期存款利率上限就比五大行低5bp。

以主动授信触达客户需求,增加信贷投放

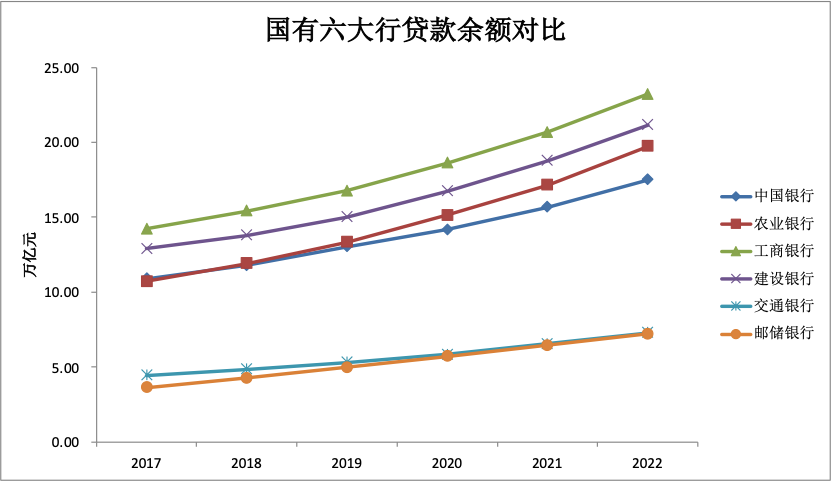

年报显示,邮储银行2022年的资产总额突破14万亿元,较2021年增长11.75%。其中客户贷款总额达7.21万亿元,较上年末增长11.72%。作为最年轻的国有大行,邮储银行的贷款规模在六大行中仍处于末位,但是与交通银行的差距进一步缩小。

具体投向上,2022年,邮储银行积极支持稳经济大盘,实体贷款增长7053.78亿元,新增客户贷款中投向实体的贷款占比约90%。普惠型小微企业贷款余额1.18万亿元,较2021年末增长23.04%。

同时,邮储银行加快推广小额度广覆盖,通过主动授信机制,持续深耕三农互惠等领域。在三农金融领域打破以往客户申请银行放贷的传统信贷模式,推进农村信用体系建设,通过大数据主动挖掘客户的信贷需求,刘建军介绍道。

截至2022年末,已建设信用村超38万个,评定信用户超千万户,涉农贷款结余1.81万亿元,涉农贷款服务的客户数超过440万。

关于今年的贷款目标,张学文介绍,一方面在量上合理增长,在新增规模的安排上略高于去年,增幅大体和去年一致,新增规模中投放实体占比不低于去年。

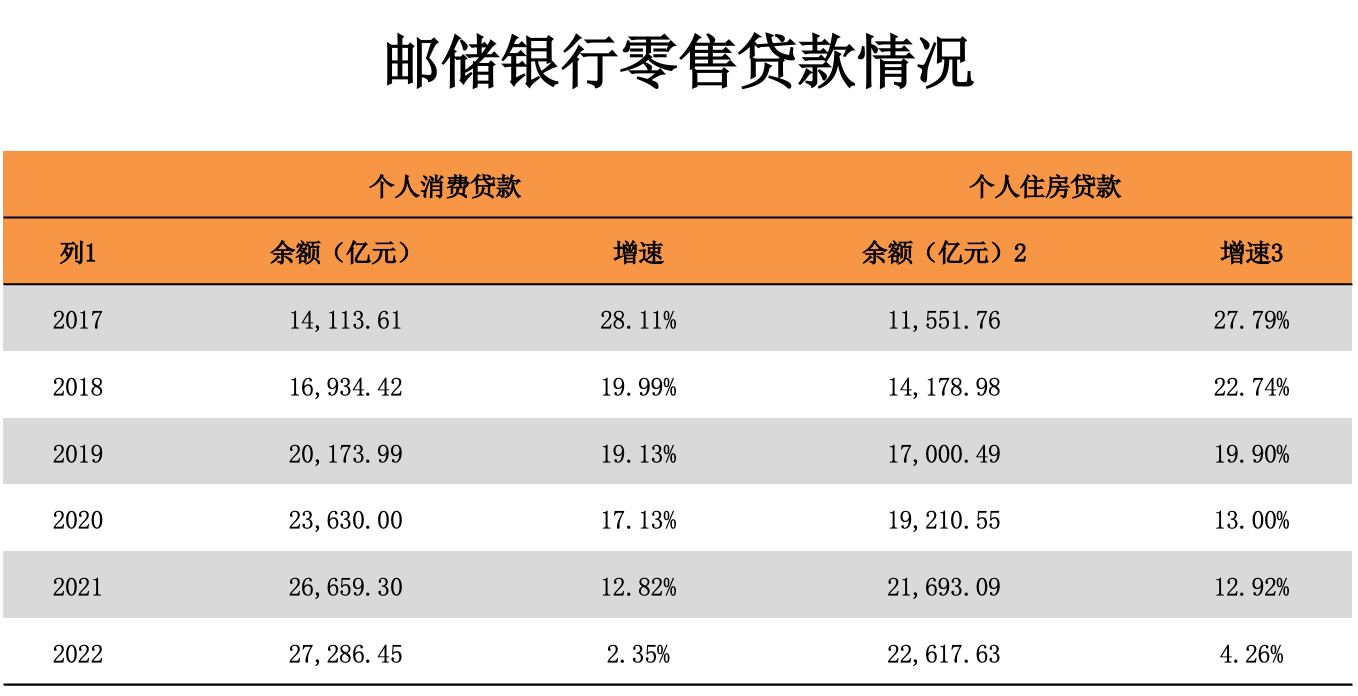

另一方面是质的有效提升,零售贷款是邮储银行的特色,去年邮储银行新增零售贷款占比尽管相对同业表现不错,但跟往年比增长稍弱,2023年想恢复到我们历史的水平,张学文表示。

年报显示,邮储银行2022年个人住房贷款和个人消费贷款的增速均有大幅下降,仅同比增长4.26%和2.35%。

不过邮储银行副行长姚红预计,随着各项稳经济促消费政策的全面落地,整个消费市场会持续恢复。邮储银行关于个人信贷发展重点将主要围绕三方面:

第一是住房贷款。采取一手房和二手房并重发展策略,主要和优质房企以及优质合作渠道开展合作,不断拓展合作网络。其次,强化开发贷和按揭贷协同发展,协同开发市场。积极探索长租房贷款产品,满足新市民和青年客户的住房需求。

第二是汽车信贷。一方面以新能源车为核心增长点,通过强化总对总合作推进线上直销模式,一点接入辐射全国;另一方面是围绕着消费升级,在中心城市抓高端车市场,在县域地区抓下沉市场,联合主机厂商以及其经销商开展营销活动。

第三是其他消费贷。对外,邮储银行分支机构通过抓优质单位来实现批量获客;对内,充分利用存量客户资源,利用智能风控技术形成“白名单”做主动授信。

年报显示,邮储银行正在把主动授信作为构建差异化竞争优势的重要抓手,将其变成触达客户的“金手指”。邮储银行积极开拓零售信贷主动授信业务模式,依托智能风控技术充分挖掘存量优质客户,多渠道协同精准触达、线上受理贷款申请,向客户提供“秒批秒贷”优质体验,打造零售信贷业务新的增长点。

邮储银行主动授信业务自2022年9月启动以来,实现了规模的快速增长。截至2022年末,邮储银行主动授信名单库规模已超7000万人,累计授信超500亿元。

银柿财经APP

银柿财经APP