营收连续两年下滑,关联交易贷款有风险?民生银行业绩发布会回应

2022年营业收入确实下降,既有外部环境的影响,也有结构调整的因素。

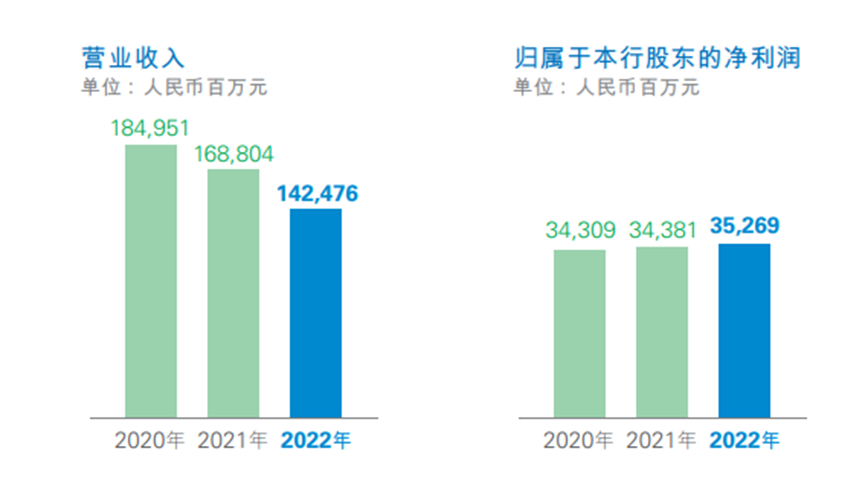

3月28日,民生银行(600016.SH)(01988.HK)召开2022年度业绩说明会。此前民生银行披露了2022年年报业绩,2022年营业收入下降15.6%,已经连续两年下降,净利润同比微增,但也是建立在拨备覆盖率下降的基础上。

根据民生银行2021年制定的五年发展规划战略目标,2022年是基础夯实期的收官之年,通过打基础、固本源,实现增长方式转型。

仅从数据来看,民生银行的转型变化在财务指标上还没有得到完全显现,其中有什么原因?过去一年中,民生银行在改革转型方面究竟有哪些作为?

收入下降受业务结构优化影响

年报显示,2022年民生银行实现营业收入1424.76亿元,同比减少15.6%;归属净利润352.69亿元,同比增长2.58%。其中,利息净收入和非利息净收入均有不同程度的减少,分别较2021年降低14.56%和18.63%。

“2022年民生银行营业收入确实下降,其中既有外部环境的影响,也有我们进行结构调整的因素。”业绩说明会上,民生银行副行长李彬解释去年营收下滑的原因。

李彬表示,该行业务结构逐步稳健的同时,资产收益水平有所下降,受外部环境的影响,房地产贷款规模日均同比减少,而且房地产贷款重定价的收益率下降较多,同时,该行加大了对重点领域和优质客户的贷款投放。投资方面,该行进一步降低了非标投资和ABS投资规模,增加了流动性较强、安全性较高的短久期利率债配置。

年报显示,民生银行2022年贷款收益率4.53%,同比下降0.43个百分点,投资收益率3.17%,同比下降了0.22个百分点。

民生银行董事长高迎欣也指出,民生银行在过去几年坚决进行业务结构的调整和发展模式的转变,前瞻布局,因势利导,在注重效益的同时,更加重视高质量的发展。“在业务结构上坚决压降高成本的存款、非标的投资、表外业务,以及一些不合规的代销业务,这些压降和调整也带来资产负债规模以及收入的下降。”

李彬认为,调整后,民生银行的资产结构更加安全稳健,所承担的信用风险也在降低,这对未来的发展中改善资产质量肯定是有利的,为将来的健康高质量发展奠定了基础。

另一方面,李彬也指出,民生银行客户经营有待深化,增长的动能还需要进一步释放。2022年末,民生银行各项贷款余额比上年末增长2.4%,但在总资产中占比下降了1.1个百分点,未来需要着力去改善。

从外部因素来看,李彬提到,多重因素叠加导致存款成本同比上升,以及受市场波动的影响非利息净收入下降、公允价值变动损益下降等,都是影响2022年民生银行营业收入的原因。“从2022年总体的情况来看,我行业绩短期内是有压力,但是我们坚持稳健合规的经营理念,大力拓展基础客户,发展基础业务,持续改善业务结构。”

聚焦风险管控,已起诉泛海控股

在会上,民生银行管理层多次强调该行经营的安全性、稳定性上升,信用风险降低等,从数据来看,2022年民生银行的资产质量的确整体向好发展。

截至2022年末,民生银行不良贷款总额693.87亿元,比上年末减少29.51亿元 ;不良贷款率1.68%,比2021年末下降0.11个百分点 ;拨备覆盖率142.49%,比2021年末下降2.81个百分点。

“我们的风险管控、内控合规管理已经发生了根本改变,合规经营就是核心竞争力的理念已经深入了人心。”高迎欣表示,该行推进了授信审批体制改革,强化了三道防线,攻坚处置了不良资产和问题资产,同时加固了存量授信的安全。

他表示,2022年该行实现不良贷款总额、不良贷款率、逾期贷款总额、逾期贷款率比上年末“四降”,不良贷款生成率连续两年下降,近三年公司类新发放贷款不良率仅为0.42%,“全行的资产质量稳固向好,业务发展和收入的基础更加坚实。”

由于民生银行是由民营企业主要发起设立的全国性股份制商业银行,市场对民生银行的关联贷款相关风险十分关注。

民生银行副行长袁桂军在会上表示,“因为本行股权结构的特点,所以对关联交易的管理高度重视。”

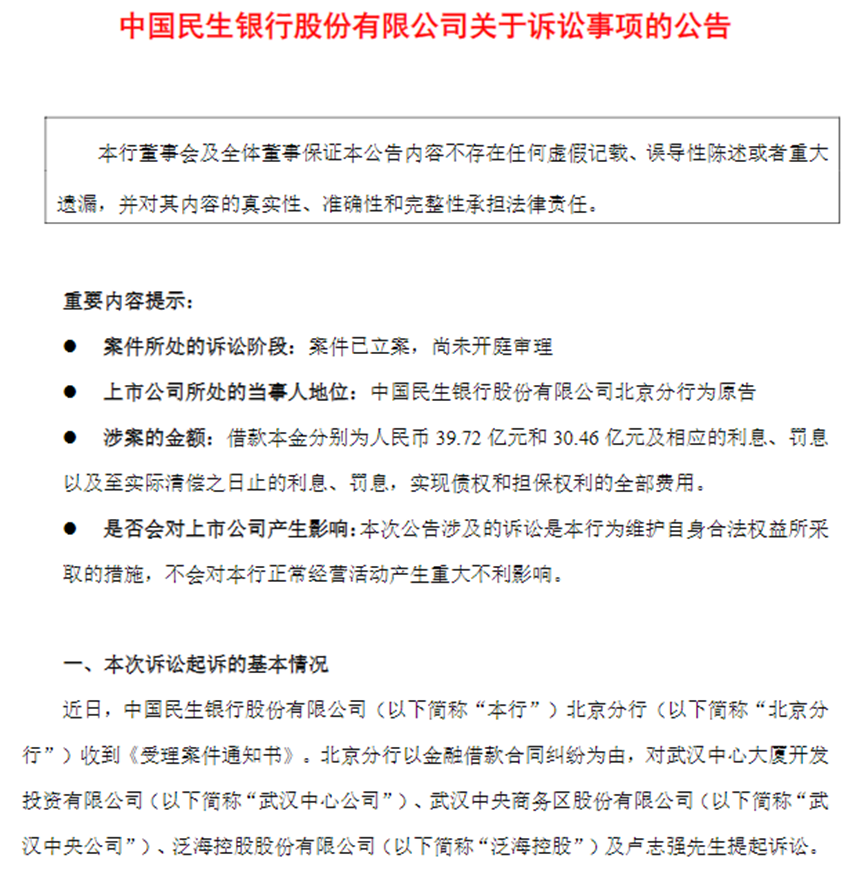

今年1月21日,因为金融借款纠纷,民生银行已对兼任该行副董事长的卢志强、泛海控股等公司进行起诉。

袁桂军在会上透露,“根据法院反馈的意见,大概4月底进行开庭审理。泛海确实有风险,我行采取了加固债权、压降敞口的策略,对存量业务追加抵押物和担保,其他股东总体情况还是挺好的。”

袁桂军还透露了民生银行对于七大股东关联方的授信为1088.05亿元,贷款余额626.88亿元,与上一年相比,有2家授信金额是增加的,5家减少,“七大关联股东授信提用率57.6%,剔除泛海剩下6家的授信的提用率47.6%,这在整个民生银行客户授信提用率的中间位置。”

袁桂军表示,“除了泛海之外,民生银行其他六大股东整体的经营还不错,我们也严格按照监管要求,依照法律法规和本行的信贷管理制度,对关联交易实施有效的管控。股东的贷款均要求提供足额的抵押质押或者是担保,六大股东资产质量正常,整体的风险还是可控,应该说正常类贷款还都不错。”

进入“持续增长期”的承前启后之年

对于2022年一系列改革转型措施起到的效果,民生银行行长郑万春总结指出,2022年民生银行通过主动优化资产负债的布局、持续深化客群分层经营、完善线上化渠道、健全一体化的体系建设、推进端到端的业务流程优化以加强客户体验,为后续加快高质量发展提供了坚实的基础。

2023 年,民生银行的五年发展规划进入第二阶段“持续增长期”,要通过强能力、提质效,提升市场竞争优势,实现高质量、可持续发展。

郑万春提出,该行将以抓机遇、促发展、防风险、增收入的工作主线,推动经营业绩高质量可持续发展。

在资产端,郑万春强调,民生银行将聚焦营收结构的优化,实现经营业绩的稳健提升。在资产端对制造业、绿色金融、小微金融等重点领域重点客户加大信贷投放,积极布局新基建、高端制造、科技创新、专精特新等领域,提升新兴行业的占比,优化煤炭、钢铁、化工等传统行业存量的结构,同时贯彻落实“金融16条”,满足优质投顾房企合理的资金需求。

负债端,郑万春指出,要实现量的增长和价的下降,把存款作为最主要的产品来开展经营,做好中小户、无贷户、零售长尾户客户的盘活挖潜,通过多开账户来拓展存款;围绕企业经营价值链和个人生活场景打造支付结算及非金融权益的组合产品,并通过公司联动核心企业上下游机构业务的营销等模式,建立资金流转的闭环。同时为客户打造全产品全周期金融加非金融的综合服务,也有助于推动非息收入的增长。

银柿财经APP

银柿财经APP