2024年两百余家营业部消失!券业“一线”在危机中找新机

依靠线下网点跑马圈地的时代已经过去,“靠天吃饭”的业务模式必须寻找新的出路

面对降本增效的压力,作为券商业务“一线”的证券营业部,在2024年迎来了一波裁撤潮。

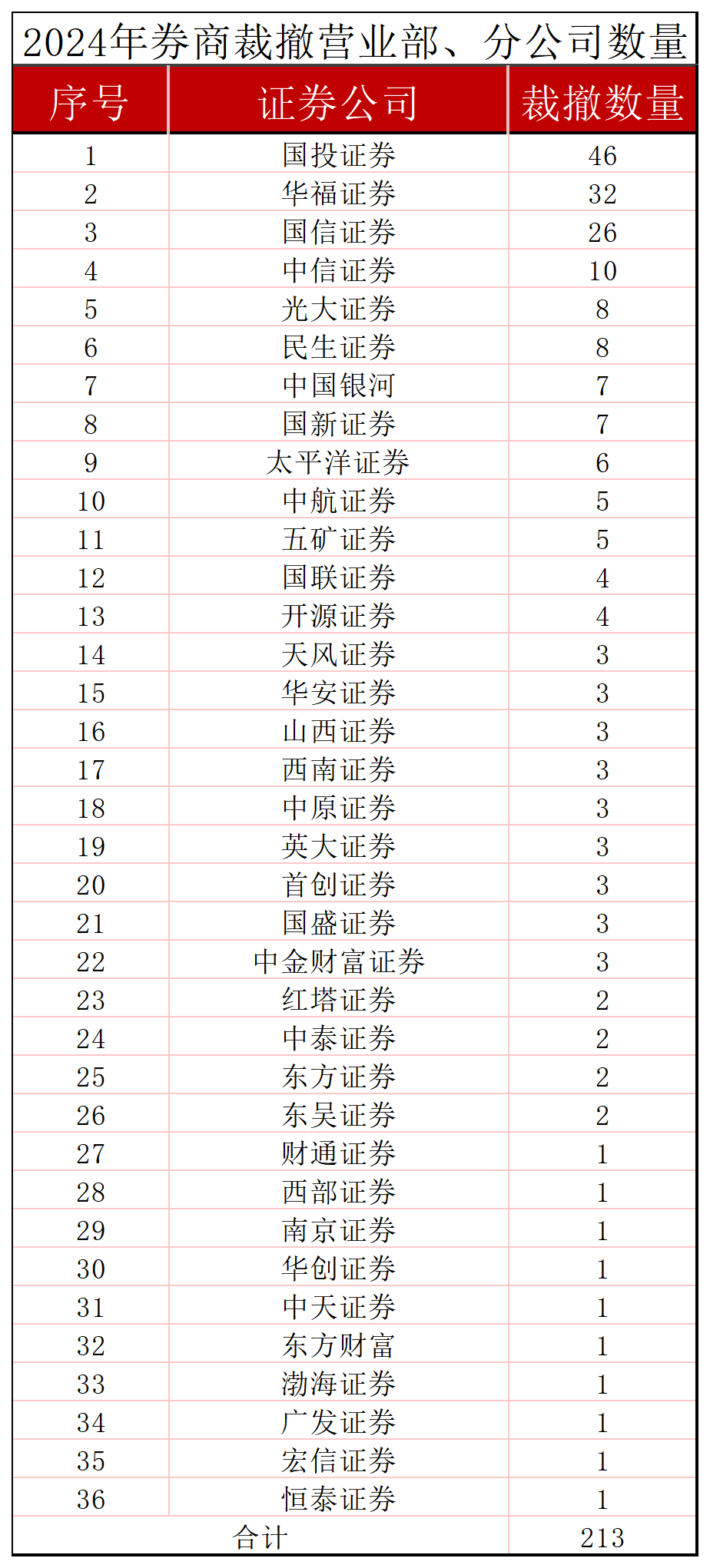

银柿财经根据各家券商公告不完全统计后发现,2024年内包括光大证券(601788.SH)、中国银河(601881.SH)、中泰证券(600918.SH)等在内的36家券商,先后宣布裁撤旗下营业部、分公司,裁撤总数达213家。

其中,国投证券2024年陆续“精简”了46家营业部,在各家券商中裁撤力度最大。华福证券、国信证券(002736.SZ)、中信证券(600030.SH)裁撤分支机构的数量也都在10家及以上。

在业内人士看来,营业部被撤并,其实是券商长期“靠天吃饭”的业务模式走入困境的表现。“从大的行业趋势上来说,之前依靠线下网点跑马圈地的那个时代已经过去了。”某券商营业部副总经理说道。

接连消失的营业部也提醒整个行业,必须进行积极尝试转型、探索新的发展路径,才能增加整个行业的韧性与价值。

离开营业部:证券从业者一年减员超万人

2024年9月行情拐点出现时,正是杨梦琦所在的营业部“关门大吉”之时。

杨梦琦表示,营业部总经理没能在退休前回到总部,也没能找到合适的继任者,就直接向总部提议裁撤处于亏损状态的营业部。

营业部撤点之后,公司提供了前往总部或其他地区营业部继续任职的机会,但不想离开家乡的杨梦琦最终选择拿2N的赔偿,离开了曾工作4年的营业部前台岗位。

“但是这几年行情不好,前一年的工资水平是我从业以来工资最低的一年,离职补偿也以最低的这一年为基准。”杨梦琦显得颇为无奈。

营业部前台从业者的特殊性,在于“薪资跟业绩挂钩,业绩跟行情挂钩”。杨梦琦坦言,她从业的第四年时,底薪较入职时已下降至少三分之一。

虽然“2N”中的“N”并不尽如人意,但正如杨梦琦所说,公司对营业部撤点后的人员安排还算是较为“人性化”的。而在社交媒体上关于券商营业部离职的讨论中,降薪、提高考核标准要求、设计末位淘汰制度等“变相裁员”的方式比比皆是。

有此前在营业部就业的工作人员表示,自己曾经任职的券商营业部会将工作人员的底薪压降至所在地的最低工资标准,同时不断在考核标准上加码,再以工作人员未能达到考核要求为由扣除提成,“最后一个月工资扣掉五险一金,到手可能还不够我一个月的油钱。”

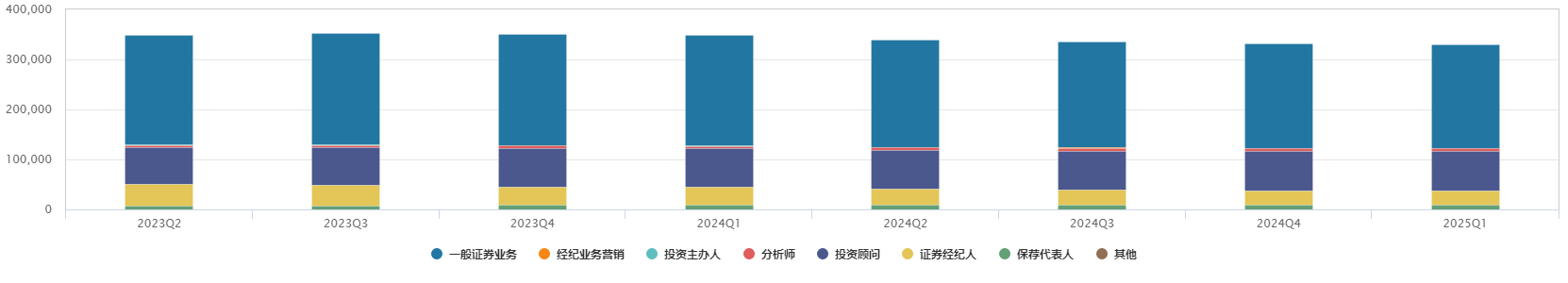

在多重因素共同作用下,与营业部一起“消失”的,还有曾在证券行业打拼的工作人员。Wind数据显示,截至2024年四季度,证券行业从业人员共33.24万人,较2023年年末减少了1.8万人。

其中,一般证券业务和证券经纪人减员最明显。数据显示,与2023年年末相比,一般证券业务从业人员20.91万人,较2023年年末减少1.27万人;证券经纪业务从业人员2.89万人,较2023年年末减少8362人。

经纪业务:不景气、常被罚

在某上市券商分公司总经理顾华看来,线下营业部如果不积极寻求变革,连年出现亏损,被关掉是一个无法抵挡的趋势。“因为线下的服务功能在被线上替代,但是线下的维系成本是刚性的。”

曾在营业部任职的夏越泽表示,除了房租、水电、员工工资等刚性成本外,营业部想通过圈层营销获客需要付出相应的成本,但是这种前期落地业务的投入可能要几年才能收回成本。

一面是高昂的维系成本,另一面则是作为营业部的支柱性业务,券商经纪业务收入的连年下滑。

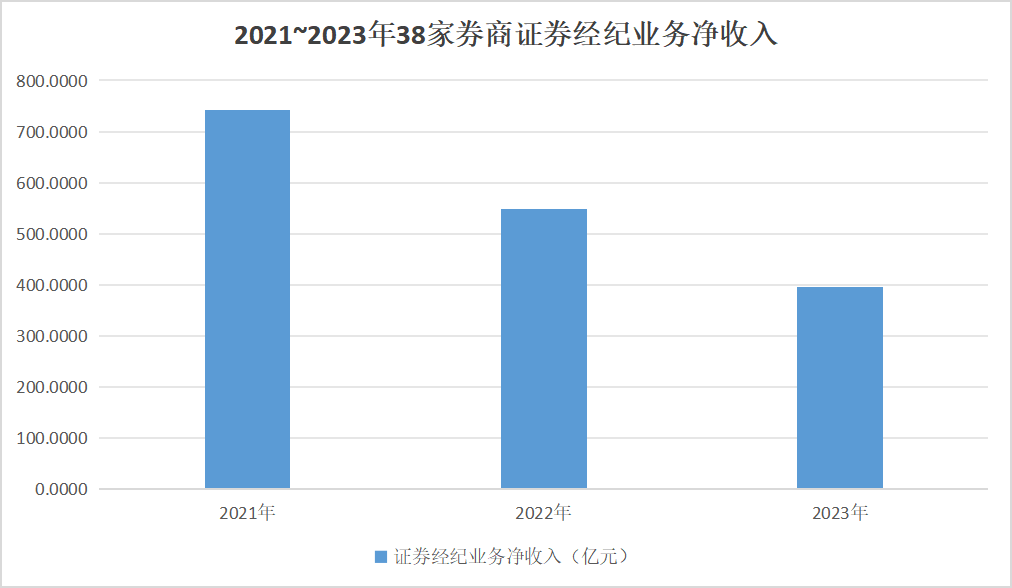

Wind统计数据显示,有相关数据的38家上市券商的经纪业务净收入,在2021年达到714.73亿元的峰值后连续下滑。2022年、2023年38家上市券商经纪业务净收入分别为549.06亿元、396.46亿元。

对比2021年与2023年的数据,会发现证券经纪业务净收入两年间下滑46.55%,接近腰斩。

中信建投研究非银前瞻团队提供的数据显示,2024年上半年随着沪深两市的股票、基金成交额合计同比下滑8%,券商经纪中的代理买卖证券业务、代销金融产品业务、席位租赁业务收入分别下滑8%、24%、28%,经纪手续费收入总计下滑13%。

直到2024年三季度末924行情的出现,营业部迎来久违的“开户潮”,才带动券商经纪业务收入乃至整体业绩企稳回暖。截至发稿,已披露2024年业绩预告的23家中,20家券商预计去年归母净利润同比实现正增长。

还有部分券商在业绩预告中提及经纪业务收入提振,如国盛证券表示:“公司着力提升经纪业务市场占有率,经纪业务收入有所增加。”

业绩压力之外,“长牙带刺”“有棱有角”的监管,也在另一个层面给营业部带来无形的压力。

据银柿财经不完全统计,2024年证监会、各地证监局、沪深北三大交易所、证券业协会年内针对券商共开出516张罚单中,涉及经纪业务及相关工作人员的罚单共有102张,成为投行业务之外的第二大处罚“高发区”。

创收:营业部与员工都说难

经纪业务作为券商传统的主营业务之一,为什么会陷入创收难的尴尬境地?

综合几位曾经或现在在营业部任职的受访者的回答,开户人数减少、线上开户成主流与越“卷”越低的佣金,成为创收难的首要因素。

首先,近年来股市长期在低位震荡,缺乏挣钱效应,难以吸引新股民前来开户。上交所公布的2024年单月A股开户数量显示,在924行情的催化下,2024年10月个人新开股票账户共计684.05万户,创下近四年来的新高,但11月、12月开户数量迅速回落,新开户数量分别为269.84万户、198.91万户,而在2024年8月上证指数下探至2800点左右时,曾出现开户数不足百万户的情况。

受访营业部工作人员普遍表示,现在的年轻群体都倾向于用手机完成开户、交易等操作,线下的营业部大都处于无人问津的状态。同时,券商为了揽客会竞相压降手续费,“市场进入价格互卷,万分之0.85的手续费层出不穷,经纪业务赚钱难。”夏越泽表示。

但是这种降费揽客的方式实际上见效甚微,几位受访者表示存量增收而非新开户才是其工作的重点。夏越泽认为,即使924行情重现,在10月大多数开户都已完成的情况下,当时的“开户潮”也不会重现。

依靠佣金创收走入“死胡同”以后,许多营业部将更多筹码押注在基金销售上,并将其转化成对员工更细致、更严格、更复杂的考核标准,这也让员工在个人层面的“创收”变得困难,甚至需要“倒贴上班”。

2024年年中从某营业部离职的王鑫告诉银柿财经,他所在的营业部位于某四线城市,每个月要求他们有5~10个有效户,还有5万~10万元的基金销售额,此外还有开户数量、基金投顾数、企业微信绑定率等其他复杂的指标任务。

最让王鑫头疼的就是基金销售和有效户两个指标,很多有业绩指标要求却卖不出去的基金,王鑫只能选择自掏腰包购买。“一买就亏,而且几乎每个月都有新基金。”

在社交媒体上流传着营业部从业人员买基金的“三部曲”:自己买基金、家人买基金、贷款买基金。从业人员在评论区互相打招呼,都会自嘲式地先问一句:“三部曲走到第几部了?”

此外,从2023年开始的公募行业降费,无疑也将进一步冲击券商在此项上的收入。2025年1月23日,证监会主席吴清在国新办新闻发布会上表示,2025年将进一步降低基金销售费用,预计每年合计为投资者节约大概450亿元的费用。

营业部的未来:消失、转型还是分化?

为了寻找经纪业务与线下营业部的出路,各家券商正在“八仙过海,各显神通”。

在某头部券商营业部已经工作6年之久的钟玉,从单独做业务到现在带团队、做客户经理,他认为工作中最明显的变化,就是考核侧重点已经随着营业部的转型发生了比较大的改动。

“简单说就是以前的指标相对单一,现在的指标相对更多了,以前重视客户开发,现在重视客户维护。”钟玉表示。前述提到的拓客难、基金销售压力大等问题,钟玉表示自己也会面对这些难题,但他对营业部的未来依旧比较乐观,“营业部不会少,未来更多的是全员投顾,都是在营业部服务客户。”

这种往“全员投顾”方向的转型,也是许多券商正在尝试的赛道。有券商尝试将营业部打造成线上线下的结合点,通过线下讲座、线上直播相结合的方式,为投资者提供更多增值服务。

顾华提出,目前“全员投顾”距离理想中的模式仍有较大差距。首先,虽然投顾业务从业人数持续增加,但是水平参差不齐,并不是所有人都能真的帮客户赚钱;其次,在监管的严格约束下,也让投顾在提供服务时倾向于谨慎。

顾华认为,未来券商经纪业务发展会呈现分流趋势:即中小客户留存在线上,高净值客户、机构客户留存在线下部分精品营业部。对于分流后的线下服务,顾华认为各家券商应该在交易系统、投研服务等各方面找到一套特色打法,只要客户经由券商的服务能够真的赚到钱,营业部自然能够在线下“站住脚”。

中信建投非银金融与前瞻研究的分析师赵然、吴马涵旭指出,全行业需要适应从“拉新为王”到“拉新+留存”双轮驱动的思维转变,提升线上获客能力,加强中台数字化运营体系建设,做好老客保有和沉睡账户激活;此外,要尝试发展差异化客群,从交易系统出发,围绕托管/清算/风控/资产配置等方向为机构客户提供一揽子解决方案,同时从多元资产配置角度出发,为投资者提供丰富的金融产品。

(应受访者要求,杨梦琦、夏越泽、顾华均为化名)

银柿财经APP

银柿财经APP