金融IT为何成为市场新宠?

金融科技ETF截至11月18日今年以来上涨32.69%,11月19日盘中一度涨超1%。

近期“牛市旗手”大金融股表现活跃,其中细分领域的金融IT概念股表现强势,带动金融科技指数近日刷新历史新高,11月8日最高报3112.94点。

跟踪该指数的金融科技ETF(代码:516860)近日价格亦创新高,11月8日最高价报1.470元,截至11月18日今年以来上涨32.69%。11月19日盘中一度涨超1%。

消息面上,OpenAI准备发布一款能够独立执行任务的AI智能体,计划明年1月首次向公众亮相。

财政部有关负责人表示,全国人大常委会11月8日批准有关议案后,财政部11月9日将6万亿元债务限额下达各地,指导督促地方抓紧履行法定程序,稳妥做好发行工作,妥善安排债券资金。部分省份已经启动发行工作,加快政策落实落地。此外,财政部正在制定提前下达部分2025年新增专项债券限额工作方案。

谈及牛市,券商常被认为是重要的受益者。

不过在券商这个大类目下,其实出现了分化。金融科技,就可以视为细分的子赛道。金融IT是AI应用场景的落地之一。

金融科技ETF(代码:516860)紧密跟踪中证金融科技主题指数(代码:930986),选取产品与服务涉及金融科技相关领域的上市公司证券作为指数样本,覆盖金融科技各细分行业。该指数兼顾金融与科技属性,包含多只“牛市旗手”券商股,而又不限于此。

中证指数公司官网数据显示,截至2024年9月30日,金融科技指数前十大权重股分别是:东方财富、同花顺、恒生电子、润和软件、指南针、广电运通、新大陆、银之杰、东华软件和中科软。可以看出与传统概念中券商股的差别。

相比之下,金融科技中许多权重股都处于券商上游,而且往往有着较高的市场份额。

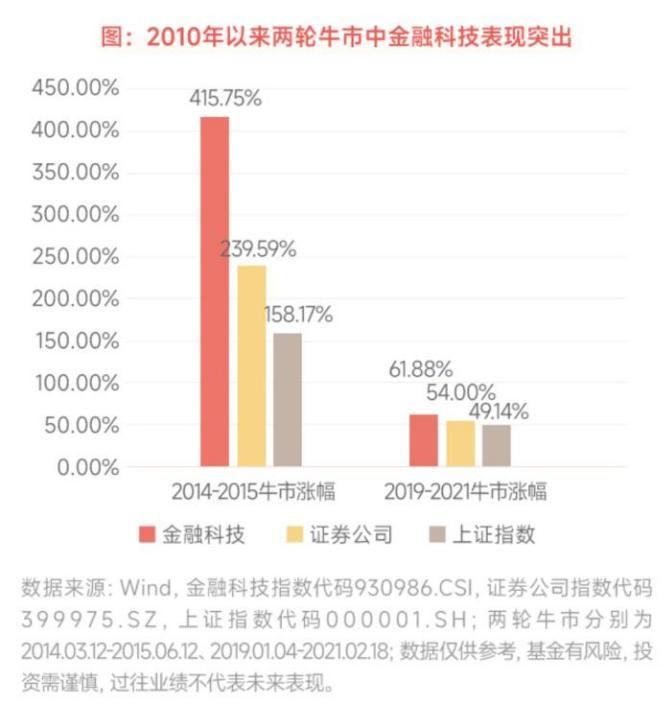

Wind数据显示,回顾2010年以来的两轮牛市,金融科技板块表现较突出,相比证券公司指数,具有较大弹性。

2014年到2015年,金融科技指数的涨幅一度高达400%+。

2019年至2021年,金融科技指数的涨幅也超过60%。

机构观点:

1、金融科技为牛市风向标,对流动性改善反映迅速

中泰证券指出,金融科技为牛市风向标,对流动性改善反映迅速。配套政策下优先传导受益,活跃资本市场的配套政策和引导长线资金入市等资本市场改革举措,显著提振投资者对金融板块的信心,并传导向资本市场的交易量和交易热情。金融科技板块估值由于各种因素被低估,当市场环境改善时,资金会倾向于流入低估值板块赚取估值修复。

2、金融IT行业的牛市“旗手”的角色被反复验证,尤其是互金板块的弹性明显高于大盘

长江证券指出,回顾过往十年三轮牛市,金融IT行业的牛市“旗手”的角色被反复验证,特别是在牛市的初期,金融IT行业尤其是互金板块的弹性明显高于大盘。牛市对于金融IT行业的刺激可以分B、C双端简单概括:C端看,牛市有望吸引更多投资者入市,对于C端平台而言有望实现活跃投资者数量及付费的提升,或者实现流量的正向循环。B端看,金融IT供应商有望受益于牛市中券商对于IT投入的增加。总结看,C端互金平台更可能直接受益于牛市,B端平台受益于券商盈利能力的改善以及对IT投入的增加。

3、国内对高水平科技自立自强优先级有望继续提升

申万宏源证券指出,复盘过往2轮信创,国际环境变化与重点事件是重要催化。2014-2015年,信创行情开启催化剂为斯诺登事件引发国内对安全思考,2018年为川普上台后加征关税引发的贸易摩擦,催化信创行情开启。本次大选川普再次当选,国内对高水平科技自立自强优先级有望继续提升,24Q4及2025年信创招采有望进一步加速,相关公司进入业绩兑现期。

4、重点关注信创、数据要素、AI Agent、化债等方向

东北证券指出,在海外政治事件落地后,市场行情表现热烈,计算机板块更是成为表现较好的方向之一。伴随着海外风险落地、市场交投活跃以及展望明年政策&业绩预期,计算机板块有望持续震荡上行。

方向上我们延续在9月底的推荐组合,即金融IT+指数权重+精选主题。金融IT受益于市场交投活跃度带来的交易量上行、相关机构IT开支增加,指数权重则受益于整体市场资金来源的变化以及机构补仓需求。主题方向上,我们建议重点关注信创、数据要素、AI Agent、化债等方向。

回想十多年前,投资者想参与A股牛市时,选择的投资工具有限,但今天,有了类似于金融科技ETF(代码:516860)这样更丰富的ETF投资工具,让投资者可以更精准地把握细分领域的投资机会。

风险提示:

基金有风险,投资需谨慎。基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。

银柿财经APP

银柿财经APP