首批20家券商、公募获准参与互换便利,申请额度超2000亿

开展互换便利的机构需按月向证监会及地方证监局报送互换便利资金运用情况。

10月18日,众人期盼的证券、基金、保险公司互换便利(SFISF)(下简称“互换便利”)正式落地。央行表示,即日起正式启动互换便利操作,首批申请额度已超2000亿元。

首批20家尝互换便利“头口水”的机构名单亦随之出炉。据证监会发布,20家机构包括17家券商,为中信证券(600030.SH)、中金公司(601995.SH)、国泰君安(601211.SH)、华泰证券(601688.SH)、申万宏源(000166.SZ)、广发证券(000776.SZ)、财通证券(601108.SH)、光大证券(601788.SH)、中泰证券(600918.SH)、浙商证券(601878.SH)、国信证券(002736.SZ)、东方证券(600958.SH)、银河证券(即中国银河(601881.SH))、招商证券(600999.SH)、东方财富(300059.SZ)证券、中信建投(601066.SH)、兴业证券(601377.SH);3家公募,为华夏基金、易方达基金、嘉实基金。

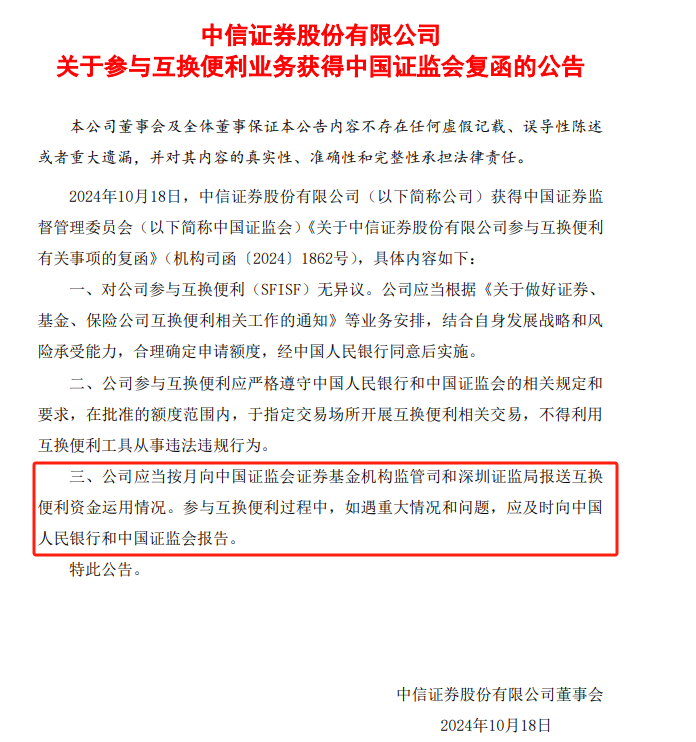

随后,中信证券、东方证券、国泰君安、财通证券等券商纷纷公告,参与互换便利业务获得中国证监会复函,并表示将严格遵守中国人民银行和中国证监会的相关规定和要求,在批准的额度范围内,于指定交易场所开展互换便利相关交易。

机构需按月报送互换便利资金运用情况

9月24日,“互换便利”一词首次出现在公众面前。

彼时,在国新办举办的新闻发布会上,央行行长潘功胜表示,人民银行第一次创设结构性货币政策工具支持资本市场,其中一项即证券、基金、保险公司互换便利,支持符合条件的证券、基金、保险公司,使用持有的债券、股票ETF、沪深300成分股等资产作为抵押,从中央银行换入国债、央行票据等高流动性资产,这将会大幅提升相关机构的资金获取能力和股票增持能力。计划互换便利首期操作规模是5000亿元,未来可视情况扩大规模。

据央行公告,央行将委托特定的公开市场业务一级交易商(中债信用增进公司),与符合行业监管部门条件的证券、基金、保险公司开展互换交易。互换期限1年,可视情展期。互换费率由参与机构招投标确定。可用质押品包括债券、股票ETF、沪深300成分股和公募REITs等,折扣率根据质押品风险特征分档设置。通过这项工具获取的资金只能投向资本市场,用于股票、股票ETF的投资和做市。

10月18日,潘功胜在出席2024金融街论坛年会开幕式时表示,互换便利不是央行直接向市场提供资金支持,不会扩大央行的货币供给和基础货币的投放。

已获批该项业务的华夏基金表示,创设互换便利,标志着我国首个支持资本市场的货币政策工具落地,互换融资被限定于投资股票市场,有利于更好发挥证券、基金、保险公司的稳定市场作用。符合条件的公司通过资产质押,从中央银行获取流动性,将为市场注入更多增量资金,提振市场预期,有利于增强资本市场的韧性,维护市场稳定。“华夏基金坚定看好中国经济和资本市场未来发展,将认真准备、积极参与证券、基金、保险公司互换便利操作,用好新工具,支持资本市场稳定发展。”

中金公司相关负责人亦表示,这对于资本市场的长远稳定发展具有重要意义。

值得关注的是,据券商公告,开展互换便利的机构需按月向证监会及地方证监局报送互换便利资金运用情况。

如中信证券公告显示,公司应当结合自身发展战略和风险承受能力,合理确定申请额度,经中国人民银行同意后实施;应当按月向中国证监会证券基金机构监管司和深圳证监局报送互换便利资金运用情况。

支持优质非银机构盘活资产

平安证券认为,9月24日宣布创设互换便利,10月10日央行公告接受符合条件的非银机构申报,10月18日,首批20家机构获准参与。“新工具落地速度快,彰显监管对于稳定资本市场、支持非银机构获取流动性的重视,政策信号意义较强。”

对于资本市场的影响,平安证券认为,互换便利的迅速落地有望支持资本市场流动性充裕、进一步活跃市场交投情绪,并助力优质非银机构盘活资产、提升资金使用效率。并表示看好证券行业和保险板块。

银河证券研究则认为,互换融资被限定于投资股票市场,有利于增量资金涌入股市。这一工具的创设,直接利好非银金融机构,能够提高非银金融机构的融资能力和加杠杆能力,有利于提高非银机构的业务量,并增强其盈利能力,从而提高非银金融行业的投资价值。

银柿财经APP

银柿财经APP