“价值派”知名基金经理二季报交锋,红利还能稳赢吗?

鲍无可等多人减持大盘红利股。

随着基金二季报出炉,鲍无可、蓝小康、谭丽、黄海、曹名长等多位知名“价值派”基金经理二季度业绩、调仓和观点浮出水面。

银柿财经盘点了8位以价值投资风格闻名的基金经理所管基金的二季报。从业绩看,紧跟大盘红利股的鲍无可、蓝小康、姜诚等人业绩仍然坚挺,坚守小盘价值的曹名长和徐彦则相对不理想。不过,受二季度市场回调影响,多位绩优基金经理业绩不如一季度亮眼。

“价值派”基金经理往往追求低估值、性价比和确定性,而随着赛道不断拥挤,部分基金经理对当下大行其道的红利策略的未来也隐忧浮现,有的已经开始寻找估值更加合理的标的,但也有基金经理仍坚定看好。

鲍无可:大幅减仓,减持上游资源股

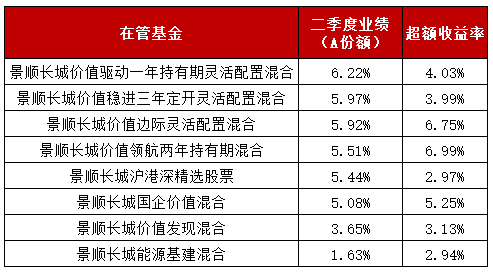

自称“最讨厌亏钱”的景顺长城基金鲍无可,二季度业绩依然稳健,8只基金全部录得正收益,多数收益率在5%~6%左右(以A份额计,下同)。

不过,相较其一季度在管8只基金中半数跑出超10%的超额收益的成绩,二季度8只基金业绩均有所下滑,以其在管时间最长、规模最大的景顺长城沪港深精选股票为例,二季度收益率为5.44%,超额收益为2.97%;而这只基金一季度收益率为11.61%,超额收益达到11.24%。

虽业绩有所退步,但其规模扩容仍然迅猛,二季度末鲍无可在管总规模271.86亿元,较上季度增长60亿元,环比增幅28%。鲍无可在二季报中向投资者紧急提示风险,“投资者对风险要有明确的预期,需要随时做好承受阶段性亏损的心理准备。”

从仓位看,鲍无可二季度整体减仓。其在管8只基金中,除了景顺长城沪港深精选股票仓位在73.23%,其余多只均半仓或更低,景顺长城价值边际灵活配置混合股票仓位仅有36.25%,整体较一季度大幅减仓。

他在季报里解释,基金在二季度获得较多申购,但没有发现特别值得加仓的机会,故整体仓位大幅度下降,后续将择机提升仓位。此外,部分持仓这些年大幅上涨,当前的估值偏贵,出于坚持安全边际的投资理念,进行了不同程度的减持。

而从调仓看,鲍无可口中“当前估值偏贵”、二季度被减持的重仓股主要是上游资源品和能源股,包括港股中国海洋石油(0883.HK)、久立特材(002318.SZ)、华能水电(600025.SH)、铜陵有色(000630.SZ)、川投能源(600674.SH)。据iFinD显示,上述5只重仓股二季度总持仓数分别环比下滑24.04%、23.35%、9.27%、8.97%、7.68%。二季度末,紫金矿业(601899.SH)仍是其总持仓市值最高的第一大重仓股;而海尔智家(600690.SH)、美的集团(000333.SZ)、腾讯控股(00700.HK)被其在管多只基金增持。

蓝小康:业绩稳健增长,坚定看好红利

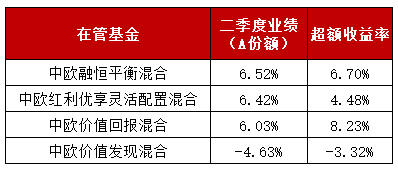

以红利风格和高回报闻名的中欧基金蓝小康,二季度业绩仍然亮眼,独立管理的3只基金全部收涨,涨幅均在6%~7%区间。与曹名长、沈悦共管的中欧价值发现混合则告负,二季度净值下跌4.63%。

其管理规模也进一步冲击百亿,在管4只基金二季度规模共增长15.4亿元,环比增幅近20%,季度末在管总规模达到94.77亿元。

从调仓来看,蓝小康二季度仍维持在接近满仓状态,红利赛道和国央企的持仓偏好也依旧鲜明,不过重仓个股变动较大。以其在管时间最长且规模最大的基金中欧红利优享混合为例,二季度末,这只基金重仓前十中新进了中金黄金(600489.SH)、徐工机械(000425.SZ)、A股及港股中国太保(601601.SH)(2601.HK);招金矿业(01818.HK)、招商轮船(601872.SH)、华泰证券(601688.SH)退出重仓前十。

蓝小康在二季报中表示,未来关注点依然是“上游资源、一带一路、高股息、稳增长、重化工业、国企和港股”。

值得一提的是,相较于部分基金经理对上游资源品现阶段估值性价比的质疑,蓝小康对其后市表现明确看好。他的原第一大重仓股港股中国海洋石油(0883.HK),二季度被继续增持,二季度末,其独立管理的3只基金总持仓港股中国海洋石油2016.4万股,环比增持9.65%。他在二季报中表示,上游资源股的逻辑亦未发生变化,主要基于全球再工业化和收入较低的阶层分配比例的提升,仍然看好。

同时,蓝小康也仍是坚定看好红利策略的基金经理之一。他在二季报中写道,从过往历史来看,大部分基金经理偏好成长风格投资,更偏好中小市值的民营企业,市场的游资亦是如此。但随着股市发展的再优化,更加强调分红回报投资者而不仅是融资,具有稳健增长和现金流的国企会受到投资者青睐。

谭丽:“积极寻找底部资产机会”

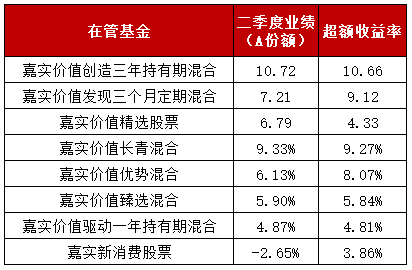

在红利板块整体回调的背景下,嘉实基金的谭丽是少有的业绩大幅跑赢一季度的基金经理之一。二季度,其在管8只基金中7只收涨,其中嘉实价值创造三年持有期混合和嘉实价值长青混合业绩最佳,收益率分别为10.72%、9.33%,超额收益率分别达到10.66%、9.27%。二季度末,其在管总规模达到214.56亿元,环比增长7.8%。

谭丽二季度也接近满仓,整体仓位在90%以上。她在二季报中解释,保持高仓位运作的核心原因是目前市场的经济基本面和估值水平都比较低,下行风险较小。

从其在管规模最大的嘉实价值精选股票二季末持仓看,重仓前十中新进海丰国际(01308.HK)、华鲁恒升(600426.SH)两只个股,中国神华(601088.SH)和春秋航空(601021.SH)退出重仓前十;原重仓股招商银行(600036.SH)、成都银行(601838.SH)和万科A(000002.SZ)被继续增持。

谭丽还大幅减持了已连续重仓14个季度的港股中国海洋石油(0883.HK)。她表示,二季度适度减持了部分上游资源类资产,认为该类资产经过持续几年的上涨后,估值已经趋于合理,从投资性价比角度,吸引力已有所下降。二季度末,谭丽持有该股总数为3296.1万股,环比下滑23.08%。

值得关注的是,谭丽对红利资产态度趋于谨慎。她在二季报里写道,“我们认为大量稳健成长类公司的股价已经打入了较多悲观的预期,所以更加积极寻找有机会的底部资产。市场在悲观的情绪下对盈利增长非常怀疑,对优秀企业的竞争力不再信任,这种谨慎定价下使得这类资产呈现出较高的ROE,同时较低的PB水平。我们买入并等待该类公司业绩增长兑现带来股价的重估。”

姜诚:持续看好银行、地产

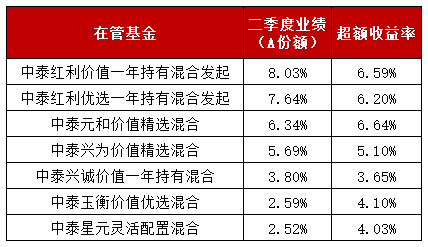

中泰资管的百亿基金经理姜诚,在管的7只基金二季度也全部收正,其中4只收益率超5%,业绩最好的中泰红利价值一年持有混合发起,二季度收益率达到8.03%。

管理规模也有所上涨,二季度末总规模达到135亿元,环比增长6.86%。

姜诚在二季报中表示看好银行和地产板块。他认为,优秀的商业地产带来的租金回报所提供的价值支撑比较扎实,结合目前估值水平,投资判断的置信度较高;银行作为经济增长的润滑剂、货币的创造者,是长期存续风险最小的行业,但在标的上应选择长期风险管理能力强的稳健龙头大行。

从调仓动作看,其重心向银行、地产板块持续倾斜。以其二季度业绩最好的中泰红利价值一年持有混合发起为例,二季度末这只基金持股集中度达到80.62%,前十大重仓股中有3只银行股,分别为A股及港股农业银行(601288.SH)(1288.HK)、A股及港股建设银行(601939.SH)(0939.HK)、招商银行(600036.SH);4只地产股,分别为华润置地(01109.HK)、中国建筑(601668.SH)、中国中铁(601390.SH)、中国铁建(601186.SH);还有地产链上下游的A股及港股海螺水泥(600585.SH)(0914.HK)。二季度,前三大重仓股华润置地(01109.HK)、中国建筑(601668.SH)和招商银行(600036.SH)均被增持。

姜诚二季度同样继续高仓位运作,他认为,现阶段股票的价格不贵,更容易实现价值投资的根本目标——以尽可能低的价格买到尽可能好的资产。不过,他也在二季报里给投资人做起“心理按摩”:“股市的短期表现与上面的乐观现实无关,基本面温和,呈现结构性特征,被期待的强复苏并未如期而至,让投资者倍感煎熬。其实这种煎熬没必要,预测拐点看似重要,但因为很难做到,所以它就不重要。好投资不以难度系数取胜,坚持做简单而正确的决策,长期赚钱没有高技术难度,只有一点心理难度,需要耐心。”

黄海:A股正处在“红利的右侧,周期的左侧”

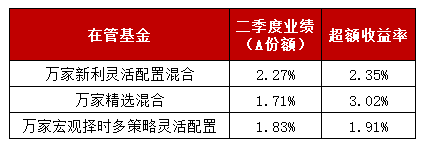

万家基金的黄海,在一季度交出在管3只基金业绩均在10%水平的成绩单后,二季度业绩仍然稳健,3只基金全部收涨,涨幅在1%~3%之间。其中业绩最佳的万家新利灵活配置混合,收益率为2.27%。

其管理规模也水涨船高,二季度在管总规模增长22亿元,环比增幅达到33%,截至二季度末,3只基金总规模为87.83亿元。

从持仓看,黄海二季度继续增持上游资源股,十大重仓股几乎均为煤炭、能源股,其中山西焦煤(000983.SZ)、山煤国际(600546.SH)、潞安环能(601699.SH)持仓总量分别环比增持85.98%、52.17%、46.92%。值得注意的是,万家精选混合的重仓股中头一次出现了交运股中远海控(601919.SH),共计持有1551.55万股,占基金净值比达到6.05%。

在二季报中,黄海认为,A股市场正处在“红利的右侧,周期的左侧”阶段。因此,目前一方面积极寻找估值合理、盈利长期稳定的企业,比如煤电一体化公司;另一方面也更聚焦那些库存处于低位,同时产能利用率能稳在高处的行业,比如国内定价的资源品,其价格对边际变化敏感,易涨难跌。

在配置思路上,他表示,从中期的角度来看,既有顺周期进攻性,又有高分红防御性的“骑墙资产”要优于纯防御、偏债性的红利类资产。另外,出于分散组合风险的角度,左侧布局了一些交运和新能源行业。

何肖颉:降低仓位,投资风格“兼容并包”

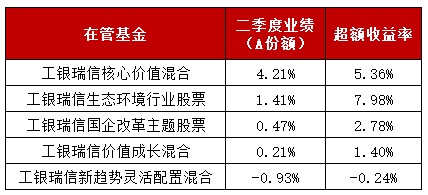

工银瑞信基金的老将、“双十”基金经理何肖颉,二季度业绩整体稳中有进。在管5只基金中4只收涨,工银瑞信核心价值混合、工银瑞信生态环境行业股票二季度分别涨4.21%、1.41%,其余3只涨跌幅都在1%以内,整体跑赢基准。二季度末,其在管总规模为71.71亿元,环比微增2%。

从仓位和二季报观点看,何肖颉对后市谨慎乐观。其在管基金二季度末仓位有所下滑,整体在八成左右,其中工银瑞信新趋势灵活配置混合仅六成;规模最大的工银瑞信核心价值混合,二季度末股票持仓为80.66%,较一季度末下滑7.42%。

他在二季报中写道,“在极低预期的情况下,看到估值的进一步大幅压缩难度很大,市场下行的风险相对可控;企业经营的改善仍然存在不确定性,也需要时间。在下行有底、上行不确定的环境下,市场仍然以结构性机会为主。”

持仓上,则仍延续其“兼容并包”的投资风格,整体较为分散,在管基金持股集中度均在33%左右。据其自己在二季报中总结,二季度主要加仓了建筑、通信、电子、家电、地产、化工等板块,减仓电力设备、有色、交运、机械、计算机、煤炭、军工等板块。

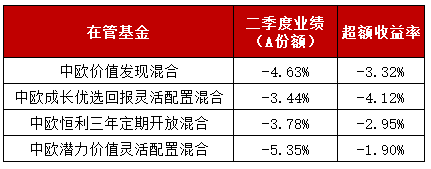

曹名长:业绩告负,坚守小盘价值

中欧基金的价值投资老将曹名长,二季度业绩不甚理想,在管4只产品均跌,跌幅在3%~6%,均未跑赢基准。由于年内业绩不佳,曹名长一、二季度管理规模持续缩水,二季度末在管规模为78.75亿元,环比跌幅相对较大,达到12.57%。

曹名长在二季报里表示,因组合配置中小盘价值股占比较高,因此二季度表现与红利等大盘价值指数有较明显差距。但对未来仍保持乐观预期,将持续坚持价值风格,目前整体中小市值偏多。

曹名长二季度也接近满仓运作,重仓股变动不大,以其代表作中欧价值发现混合为例,二季度末持股集中度为43.55%,十大重仓股中仅新进中鼎股份(000887.SZ),南山铝业(600219.SH)退出。其十大重仓股依次为宁波华翔(002048.SZ)、索菲亚(002572.SZ)、华铁应急(603300.SH)、江山欧派(603208.SH)、韵达股份(002120.SZ)、瑞尔特(002790.SZ)、报喜鸟(002154.SZ)、中鼎股份(000887.SZ)、裕同科技(002831.SZ)、华翔股份(603112.SH)。他在二季报中表示,持续看好汽车等制造业产业链以及一些与消费相关的行业,对于地产产业链的一些相关标的,将继续看好并持有。

徐彦:小盘价值跑输,“小作文”又上线

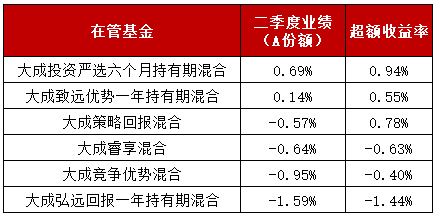

因爱在季报、年报中写小作文闻名的“基金诗人”、大成基金的徐彦,同样受到小盘股颓势拖累,二季度业绩较为平淡,在管6只产品3涨3跌,波动均在1%左右,半数跑输基准。二季度末,其在管总规模为143.84亿元,环比微跌2%。

近三年来,徐彦一直维持六成仓位。他曾在2023年的一份季报里委婉解释其仓位偏好:“我与其说是像那位投资大师的忠实信徒们常说的那样‘耐心等待,并在最佳位置击球’,不如说是在‘没有合适来球,又必须每一次都去击打’;这不合常理?恰恰相反,这才是球场上的现实。”

二季度,徐彦调仓动作也不大,以其在管时间最长、规模最大的大成睿享混合为例,二季度末十大重仓股中,仅新进了视源股份(002841.SZ),圆通速递(600233.SH)退出。其余重仓股中,华域汽车(600741.SH)、协鑫科技(03800.HK)、沙钢股份(002075.SZ)、广深铁路(0525.HK)股份、A股及港股中远海控(601919.SH)(1919.HK)被减持,中兴通讯(000063.SZ)、华勤技术(603296.SH)、长和(00001.HK)、普洛药业(000739.SZ)被连续增持。

值得一提的是,徐彦延续其一贯风格,在二季报里写起了“小作文”:

“在股市里,是一个世界,却又是两个世界。在一个世界里,很容易赚;在一个世界里,很容易亏。在一个世界里,很容易对;在一个世界里,很容易错。在一个世界里,很难懂另一个世界。在市值大于1000亿的100多家公司里,约80%上涨,中位数涨幅超过10%;在余下的5000多家公司里,约80%下跌,中位数跌幅超过20%。我是幸运的,在一个世界里亏掉的钱,在另一个世界里赚到了;我也是不幸的,在一个世界里赚到的钱,在另一个世界里亏掉了。两个世界的悲欢并不相通,我只觉得自己吵闹。”

银柿财经APP

银柿财经APP